【所得税Part1-3】給与所得等の計算【所得税の仕組みに詳しくなろう!】

- 2021.09.18

- 税金

どうもTatsuoです。

前回は、総合課税での所得税計算の流れを説明しました。

【所得税Part1-2】総合課税での所得税計算【所得税の仕組みに詳しくなろう!】

前回の記事でケーススタディを行った際には、あらかじめ給与所得等「所得」の金額を設定していましたが、今回のパート1-3では、収入からどのように所得を計算するかについて解説します。

所得には複数の種類がありますが、本記事では、総合課税の対象所得のうち、会社勤めの人が主に関係するであろう

- 給与所得:会社からの給与・賞与

- 一時所得:生命保険金など

- 雑所得:公的年金、個人年金保険の保険金、為替差損益など

に絞って解説します。

給与所得

ひとつ目は、最も代表的で分かりやすい所得であるといえる、給与所得です。

給与所得は、

給与所得 = 収入金額 – 給与所得控除額

で求めることができます。

パート1-1で、所得 = 収入 – 経費と説明しましたが、会社員の場合は、経費の代わりに、収入に応じた給与所得控除というものが設けられています。

収入とそれに対応する給与所得控除額は以下の通りに定められています。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

表を見てわかるように、控除額は一律ではなく、収入に応じて異なります。

収入が多くなれば多くなるほど、収入に占める控除額の割合は減少し、課税所得(税金がかかる所得)が増える仕組みになっています。

自営業は経費を使えてお得だ!と言われることがありますが、実は会社員も、最低55万円は経費として認められているのです。

給与所得控除の金額は、ころころ変わります。

令和2年以降の分では、給与所得控除が10万円削減されており、増税となっています。

給与所得控除―国税庁

ケーススタディ:給与所得

では、実際に給与所得を計算してみたいと思います。

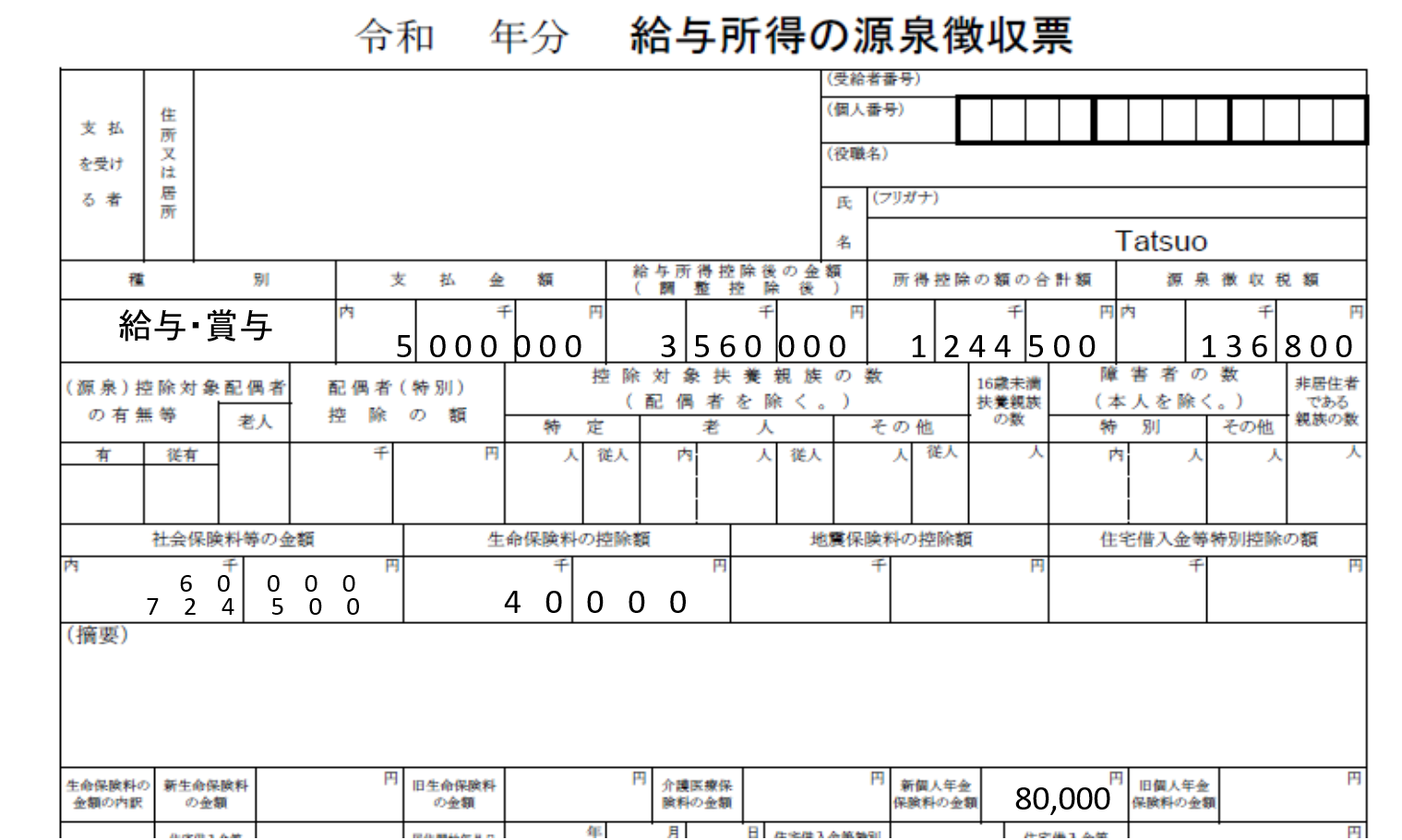

パート1-2で登場したTさんの源泉徴収票をのぞいてみましょう。

Tさんの年収(支払金額)は、500万円で、その右側には、給与所得控除後の金額 3,560,000円と記載があります。

この給与所得控除後の金額は、以下の計算手順を経て得られます。

まず、上記表より年収500万円の人の給与所得控除額は、収入金額 × 20% + 440,000円でした。

ここから、Tさんの給与所得控除と給与所得は、

給与所得控除額 = 5,000,000 × 20% + 440,000 = 1,440,000円

給与所得 = 5,000,000 – 1,440,000 = 3,560,000円

となります。

ケーススタディ:所得控除

ここで少し脱線して、さらに右側に記載されている、所得控除の額の合計額も見てみましょう。

パート1-2で記載した通り、所得控除には、人的控除と物的控除の二種類があります。

人的控除については、もし配偶者や扶養家族がいれば、源泉徴収票の中段にある控除対象配偶者の有無や、控除対象扶養親族の有無の欄に数字や記号が記載されます。

Tさんは全て空欄なので、配偶者や扶養家族が存在しないということを意味します。

従って、人的控除は基礎控除の48万円のみです。

この申告書の内容が、年末調整に反映されています。

従って、もし提出後、年内に結婚したというような場合は、年末調整で反映されないため、確定申告が必要になります。

次に、物的控除についてみてみましょう。

物的控除には、社会保険料等の金額や、生命保険料控除などがあり、こちらも源泉徴収票に記載されます。

Tさんの場合、物的控除の合計は、

社会保険料等の金額 724,500円 + 生命保険料の控除額 40,000円 = 764,500円

です。

よって、

所得控除の合計額 = 480,000円 + 764,500円 = 1,244,500円

となります。

源泉徴収税額は、給与所得控除後の所得から所得控除を引いた課税所得金額(3,560,000円 – 1,244,500円)に所得税率をかけて算出されているのです。

逆に、年末調整ではとらえられない事項(年末調整後の扶養家族変更や、給与以外の収入など)がある場合は、確定申告が必要です。

一時所得

次は、一時所得です。

生命保険の満期受取金を一時金で受給する場合などが、一時所得に該当します。

一時所得の計算式は以下の通りです。

一時所得 = (総収入金額 – その収入を得るために支出した金額(経費)- 特別控除額(最大50万円)) × 1/2

特別控除額(最大50万円)という表記が分かりづらいですね。

これは、総収入金額から経費を差し引いた額が50万円を上回っている場合には50万円が控除され、50万円を下回る場合には、その金額が控除されることを表しています。

そのため、一時所得は0にはなりうるものの、マイナスになることはあり得ません。

一時所得の計算は、収入から経費と最大50万円を控除した額の2分の1しか所得とみなされないという、なかなかお得な制度です。

ケーススタディ

生命保険金を例にして計算してみましょう。

Tさんは養老保険に加入しており、保険料10万円を20年間支払っていました。

今年、満期保険金として一時金で300万円受け取ったとします。

この場合、

一時所得 = (総収入金額3,000,000円 – 経費 100,000*20年 – 500,000) × 1/2 = 250,000円

となります。

雑所得

最後は、雑所得です。

前回の記事で解説した通り、雑所得は総合課税の対象です。

個人年金保険を年金形式で受け取る場合や、外貨預金の為替差損益、公的年金が該当します。

資産運用の観点で言うと、仮想通貨での利益も雑所得となり、総合課税の対象となります。

FXも雑所得ですが、特例として申告分離課税が認められています(申告分離課税については次回説明します)。

従って、節税の観点から、雑所得の対象となる仮想通貨や外貨預金はお勧めできません。

雑所得の計算式は以下の通りです。

雑所得 = ①公的年金等の雑所得(収入金額 – 公的年金等控除額)+ ②その他の雑所得(総収入金額 – 必要経費)

一時所得のような特別控除や1/2の特典はありません。

ケーススタディ

個人年金保険を年金形式で受け取るケースを例に雑所得を計算してみましょう。

Tさんは個人年金保険に20年間加入し、総額400万円の保険料を支払いました。

今年から今後10年間、毎年50万円の保険金を年金形式で受給できることとなっています。

雑所得 = 総収入金額(今年受給した500,000円)- 必要経費(年金年額500,000円 × (支払った保険料4,000,000円/今後受給する予定の年金額500,000円×10年))= 100,000円

となります。

まとめ

以上、総合課税で会社員が主に関係するであろう給与所得・一時所得・雑所得の計算方法について解説しました。

収入から所得を計算する計算式は各種所得によって異なりますが、概ね収入から経費を引くものと理解すれば良いと思います。

次のパート1-4では、申告分離課税について記載します。

次回から、いよいよ資産運用に関わる株式の売却益や配当が関係してきます!

-

前の記事

【所得税Part1-2】総合課税での所得税計算【所得税の仕組みに詳しくなろう!】 2021.08.29

-

次の記事

【所得税Part1-4】申告分離課税【所得税の仕組みに詳しくなろう!】 2021.09.27