【所得税Part1-6】所得控除と税額控除【所得税の仕組みに詳しくなろう!】

- 2021.10.24

- 税金

どうもTatsuoです。

今回は、所得控除と税額控除についてです。

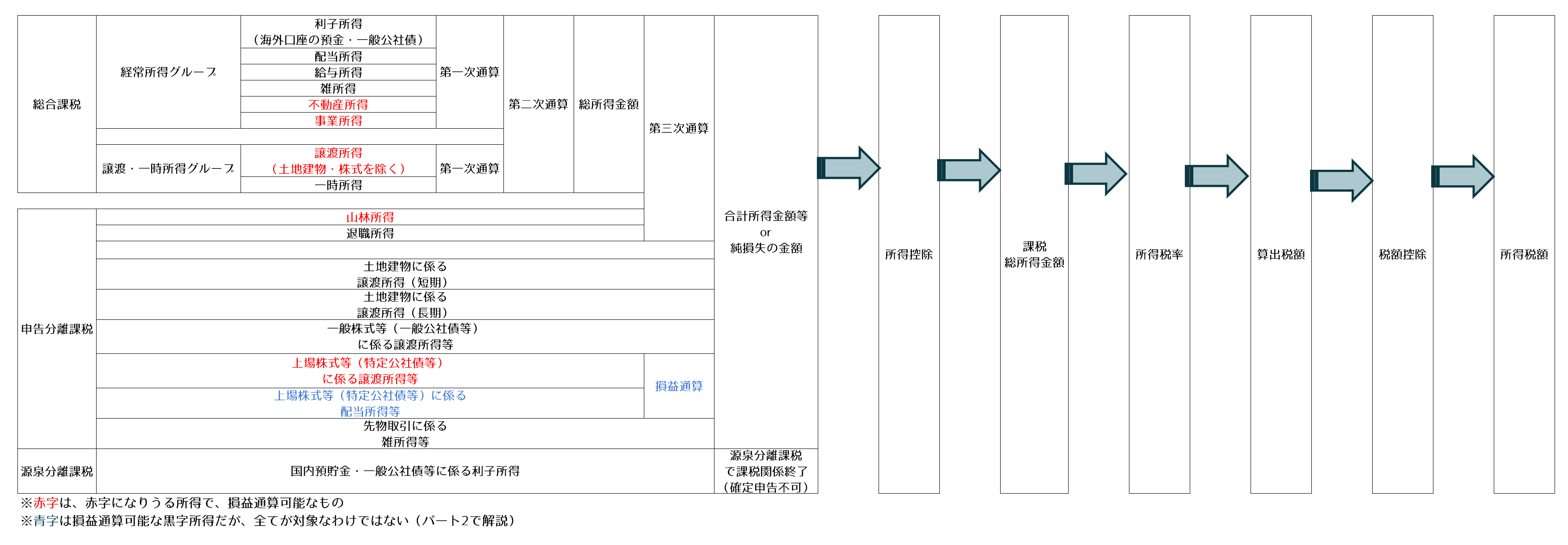

簡単に言うと、所得控除は、所得税率をかける前の金額である課税総所得金額を減らしてくれる制度です。

一方税額控除は、所得税率をかけた後の金額である算出税額を減らしてくれます。

つまり、所得控除は、所得控除×所得税率分、所得税を減らしてくれるのに対し、税額控除は所得税を直接減らしてくれる仕組みなのです。

では、それぞれ詳しく中身を見ていきましょう。

所得控除

所得控除には、物的控除と人的控除の2種類があります。

物的控除

物的控除は以下の通りです。

| 控除名 | 対象 |

| 社会保険料控除 | 給与から天引きされている厚生年金保険料や介護保険料等 |

| 生命保険料控除 | 生命保険料の一部。上限あり |

| 地震保険料控除 | 地震保険料の一部。上限あり |

| 小規模企業共済等掛金控除 | iDeCoや確定拠出年金の掛金など |

給与から天引きされている健康保険料や厚生年金保険料といった社会保険料は、社会保険料控除という枠で控除されます。

生命保険料控除は、個人年金保険や死亡保険、医療保険それぞれの区分ごとに控除の上限 (支払った保険料の半額まで・上限4万円) が設けられています。

資産運用の観点でいえば、年間保険料8万円までならば、所得税と住民税の節税という観点から個人年金保険に加入することは悪くないと考えています。

また、iDeCoや確定拠出年金の掛金は、小規模企業共済等掛金控除と呼ばれ、控除の対象となります。

将来の資産形成にお金を投じることで税金を減らせるお得な制度ですので、所得税が発生する方は、掛金上限まで無駄なく活用すると良いでしょう。

人的控除

人的控除は以下の通りです。

| 控除名 | 適用条件 |

| 基礎控除 | 48万円 (合計所得金額が2,400万円超の人は減額) |

| 配偶者控除 | 配偶者の合計所得金額48万円以下の場合 |

| 配偶者特別控除 | 配偶者の合計所得金額が48万円~133万円未満の場合 |

| 扶養控除 | 16歳以上の扶養親族がいる場合 (38万円〜63万円) |

| 障害者控除 | 本人や控除対象配偶者・扶養親族のうちに一定の障害者がいる場合 |

| 寡婦(夫)控除 | 納税者本人が寡婦または寡夫の場合 |

| 勤労学生控除 | 納税者本人が勤労学生である場合 |

人的控除は、扶養する家族が多ければ多いほど増えます。

ただし、16歳未満の扶養親族に適用される扶養控除はありません。

子育て支援の観点から、16歳未満の子どもにもぜひ扶養控除を適用してほしいところです。

夫婦共働きの場合、子ども等親族を両方の扶養親族として申請することはできません。

全員を父親の扶養親族とする、全員を母親の扶養親族とする、長男は父親、次女は母親の扶養親族とするなど、重複していなければ自由に選択できますが、一般に、合計所得金額が大きい方の扶養親族とするのが、節税の観点から好ましいと思います。

税額控除

税額控除には以下のものがあります。

- 配当控除

- 住宅ローン控除

- 外国税額控除

ひとつめの配当控除は、資産運用で税金対策を考える上でとても重要な制度で、配当について総合課税を選択の上、確定申告した場合にのみ適用されます。

配当控除については、次の記事で詳しく解説したいと思います。

なお、J-REITの分配金や、外国法人から受けた配当等 (=海外株式の配当) は配当控除の対象外です。

ふたつめの住宅ローン控除は、持ち家の方には馴染みの深い制度でしょう。年末時点でのローン残高の1%が税額控除され、税負担を大きく減らしてくれる制度です。

外国税額控除は、二重課税への対応策として、海外ですでに源泉徴収されている税額の一部を控除する仕組みです。

まとめ

今回は所得控除と税額控除について記載しました。

どちらも所得税を減らしてくれるありがたい制度ですので、無駄なく活用したいところです。

次回は、今まで記載した所得税体系を踏まえた、資産運用戦略について記載したいと思います。

-

前の記事

【所得税 Part 1-5】資産運用面で確定申告が必要になるケース【所得税の仕組みに詳しくなろう!】 2021.10.16

-

次の記事

【所得税Part 1-7】所得税体系を踏まえた資産運用戦略【所得税の仕組みに詳しくなろう!】 2021.11.21